您现在的位置:返回首页

华尔街骗过全世界

每回打开交易软件,我总忍不住想起这句颇具气势的理想主义宣言,和9个月前那场荡气回肠的大战。

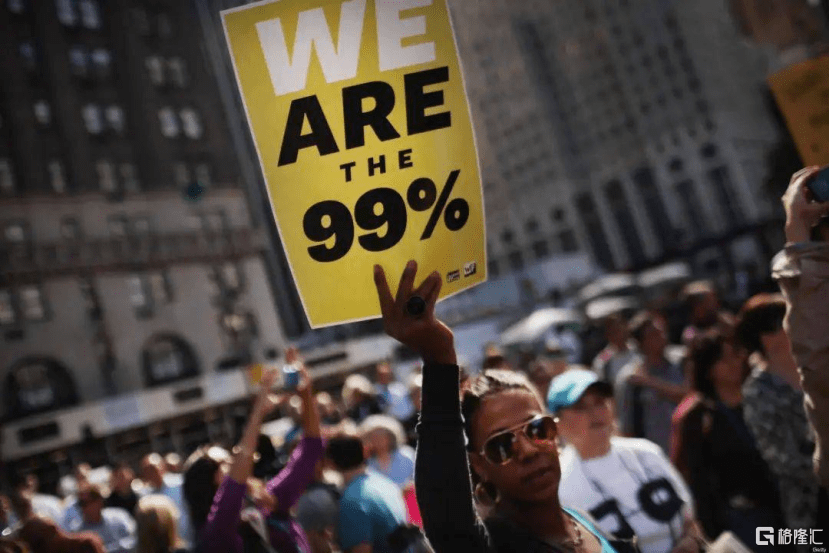

散户与华尔街同台竞技多少年来,从未有人想过两者能公平较量。更别提有朝一日,区区小散居然真能披着一身剐,嘴里喊着“YOLO”,把皇帝拉下马来。

在那惊心动魄的两周间,全世界的韭菜们同仇敌忾,简直有些“英特纳雄耐尔,就一定会实现”的意味。

这个童话故事一般美好的当代传奇曾令无数人心潮澎湃,直到它被一份文件彻底击碎。

10月18日,美国证券交易委员会发布题为《关于2021年初股票和期权市场结构状况的员工报告》,还原了年初那场“散户大战空头”背后的真相。

把这份文件揭露的事实用一句话总结,就是“得先让豪绅出钱,带着百姓捐钱。豪绅捐了,百姓才跟着捐”。只不过这次钱到手后,“不管豪绅的钱还是百姓的钱,咱们都三七分账。”

怎么想这个所谓的“真相”,都与人们记忆中的认知大相径庭。散户大战过去9个月了,现在SEC企图用一份长达44页的报告为其翻案,如何能令大家信服?

1月22日,华尔街知名空头机构香橼发推称,“我有5种法子证明,GME只值20美元”。这条傲慢的推特像一条导火索,迅速引燃了散户心中积压已久的怨气。

这里得先介绍一下GME,该股全称GameStop,背后是美国一家老牌游戏零售巨头。一听就知道,这是个夕阳产业。

如今玩家大多在网上买实体游戏,要么玩数字版,再加上去年疫情对线下服务业的打击,GameStop的重资产经营几乎难以为继,连年亏损下,一度濒临破产。

基本面如此,GME的股价却在跌到3美元之后一路奋起直追。到1月21日涨到45美元的历史新高,比那些能赚钱的年份还猛,这才有了香橼那条推特。

GME之所以大涨特涨与经营无关,主要是机缘巧合之下,它成了WSB论坛一只闪耀的明星股。

WSB全称WallStreetBets,意为“华尔街******”,是Reddit网站下的一个分支。顾名思义,这里聚集着一群赌性极强的股民,他们一般年纪不大,动不动就梭哈,妄想一步登天。

GME在这里人气火爆,除了作为老一辈玩家童年回忆的情感因素。最重要的是,它是那些被华尔街肆无忌惮做空的股票中最具代表性的一只。据SEC披露,沽空比例高达123%。这意味着,GME的空头头寸之多,甚至是流通股票的1.2倍。

理论上,做空的风险是上不封顶的。一旦股票被多头一路上推,空头就必须以高价买回股票,在不断亏损中止血出局,这就是逼空。买回股票时势必推升股价,空头之间因此相互踩踏,形成所谓的轧空。

1月22日,被香橼激怒的散户们冲进GME,大买该股或加杠杆买入看涨期权GME当天大涨50%,最高涨至77美元。空头们至此的损失将近50亿美元。这还只是个开始。

一根大阳线,千军万马来相见。在之后的一周内,GME最高涨至483美元,5天之内股价翻了10倍。散户们在逼空大战中赚到手软,空头则不得不忍痛买进翻了倍的股票,要么继续耗,要么平仓止血。或者更惨,耗到无钱可用时爆仓。

虽然GME在涨至顶峰后接连暴跌,但时至今日股价仍高达180美元。在这场狂潮中,有散户晒出超过4420%的收益;空头们一天亏超140亿美元后,香橼宣布转行,梅尔文资本等一票对冲基金爆仓。

这么来看,散户们着实大获全胜。然而,SEC的报告中却给出了截然不同的结论:空头虽然巨亏,散户们也只是被利用当了棋子。

一场血腥的较量过后,双方偃旗息鼓,发现其实打了个两败俱伤。就算有赢家,也充其量是惨胜。

34岁的波士顿金融分析师Keith Patrick Gill是WSB论坛的领头羊之一,早在2019年6月就买入GME。到今年1月27日,5万美元变成2010万美元;但当天买进的其他散户就没这么幸运了,他们将在半个月内目睹从500块到38块的飞流直下。

今年前5个月,华尔街空头光在GME、AMC两只股票上的亏损就达到92.5亿美元;前基金经理Ryan Cohen却在GME身上大赚29亿美元。

“天下风云出我辈,一入江湖岁月催。”无论吃牛排喝红酒还是吃薯条喝可乐,精英与散户都得在这场游戏中愿赌服输,不可谓不公平。但SEC偏要告诉世人:

10月19日,SEC主席加里·根斯勒现身美国电视台。声称“散户下单的股票其实并非流向透明的交易所,而是流向了‘黑池’。”按他的说法,当初散户的资金在变成账户上的股票前,先在“黑池市场”中走了一圈。

在讨论“黑池”之前,有必要先了解一下北美近两年崛起的网红券商——Robinhood。它在2013年由两名华尔街出身的80后创立,去年在疫情下的大范围居家隔离中被捧到风口浪尖。

Robinhood是用互联网思维做券商的代表,它找准了自身年轻化的定位,靠零佣金、零门槛和傻瓜式的交易界面,在去年大放水导致全球年轻散户入市达到巅峰时迅速膨胀起来。单在今年1月份的散户大战中,Robinhood就获得了300万次下载。

不过,罗宾汉虽是英国传说中有名的侠盗,Robinhood也打着“散户大本营”的旗号。这家券商,本质上维护的还是华尔街的利益。

比如在散户大战进行到最为激烈的时段,Robinhood突然宣布对GME和AMC等股票限制交易,不允许买入,只允许卖出。“拉闸断电”,不可谓不狠。

即便恢复交易后,也只允许交易者购买1股GME,之后逐步提高到4股、20股和100股。钝刀磨肉,生生把这场散户狂潮磨到烟消云散。

为此,散户坚定的支持者马斯克曾在Clubhouse上质问过Robinhood创始人特涅夫,是否受到了Citadel的推动从而实施交易限制,被特涅夫断然否认。

Citadel是SEC报告中另一个主角。它是美国最大的期权做市商,曾在梅尔文爆仓前夕慷慨解囊借出30亿。不过Citadel还有一个身份,它是Robinhood最大的营收来源之一。

“黑池”是个不为人知的另类交易系统,在这里操纵一切的是Citadel、Virtu Americas等做市商,栖身于Robinhood等新兴互联网券商,从而绕过SEC的批准和监管。

黑池的交易规则很简单,散户在Robinhood发出订单后并没有被立刻执行,而是流向了黑池里的Citadel等做市商,它们再将订单集中起来与Robinhood批发交易。

这个过程在几毫秒内就能完成,却能为它们带来巨大的收益。今年1月的短短19个交易日内,光GME一只股票,在黑池中的交易量就超过1100亿美元。

今年1月,幻方第二代超级计算机“萤火二号”交付使用。去年10月,幻方在介绍“萤火一号”时声称其算力相当于4万台个人电脑。而萤火二号的算力,是一号的18倍。

美国的格林威治小镇也曾云集超过300家对冲基金,管理数千亿美元资产,仅次于纽约和伦敦。这个只有174平方公里的弹丸之地之所以高朋满座,离不开一箭之遥的那些海底光缆。

三师兄“一秒钟几十万上下”的豪言,已成历史尘埃。无论光缆还是超算,用最现金的科技减少延迟,在毫秒之间创造万亿利润,这是量化投资用AI对人脑的降维打击。

北美的量化投资已经有几十年的发展,而国内起步不过10年。比如幻方,2016年初才成立,最新规模已超600亿元。今年1月的备案产品就有59只,连续数月蝉联“私募备案王”。

北美史诗一般的散户大战华尔街,直到这周才露出了量化交易的马脚。根据SEC的说法,所谓的轧空实际上不是GME等股票暴涨的理由。

但很简单就会发现,这种情绪是如何爆发的。是否有人利用了华尔街与散户长久以来积压的矛盾,是否有人利用论坛这种松散的组织形式暗中引导舆论,这都十分可疑。

不要忘记在Robinhood拉闸之时,孙宇晨是如何浑水摸鱼,把20万WSB用户拉到群里收割,从而在几分钟内疯狂出货70亿枚TRX,狂赚几千万美金的。

针对此事,今年4月新官上任SEC主席的加里·根斯勒虽然是银行家出身,但更倾向于通过铁腕监管减少华尔街的出格之举,此举与中国证监会的做法有些相似。

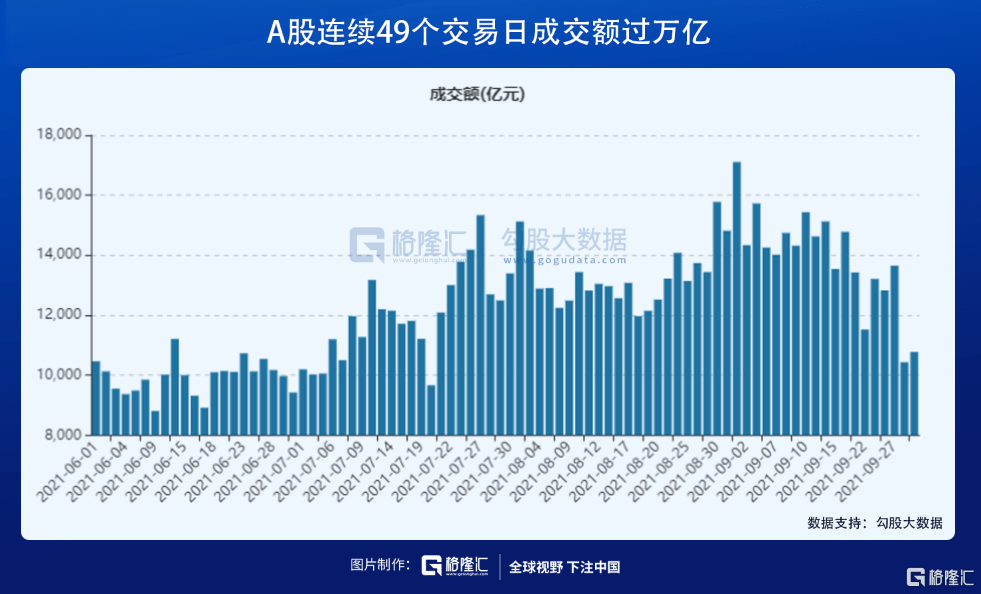

上个月,在A股连续49个交易日成交额超过万亿元的记录被大家大肆谈论的同时,国内量化类私募基金总管理规模正式突破1万亿的传闻也引起了部分股民的注意。

有声音认为,所谓的万亿成交额高实则是高换手的量化私募撑起的“虚胖”。无论真假,这都应该引起注意。

2015年A股疯牛后大跌,监管层明确将量化投资列为市场波动之因。一个月内A股市值蒸发30%,被查明是海外对冲基金的恶意做空后,监管层直接限制了34家境外账户。

我对投资者保护并不持中立态度。如果有人想投机,那是他们的选择,但我们作为一个国家,有责任保护这些投资者免受欺诈。

事实证明,脱离基本面,散户无论从资金、人脉、工具甚至法律上都无法与机构抗衡,因此难逃被收割的宿命。

但这并不代表散户大战华尔街是一次无意义的抗争,它至少证明了,团结起来的人民能爆发出多大的能量,这足以让任何一个政府引起重视。

而监管的责任,无非是利用种种方式达成投资者梦寐以求的“公平”二字。资本的天性是追逐利润,为此不惜一切代价。

更多相关资讯

推荐内容

MORE- (05-18) 几千元的代餐食品几万元的减重手术

- (04-07) 说说顽固性痰咳的气道高反应

- (11-27) 香港上市公司嘉利国际荣获2020杰出

- (01-31) 作品档案之番号MGS视频 韩国美女

- (05-04) NBA周四303推荐:勇士 VS 快船

- (07-13) 女孩餐厅吃饭疑遭男伴暗中下药 人

- (01-18) 备好药物应对感冒流感与疫情散发

- (03-04) 奥克利不满NBA联盟调解 仍未和尼克

- (07-02) 股市正做“M头”还是筑“W底”?

- (02-16) NBA15年后再现扣篮之神 拉文定律

- (07-14) 拉姆斯菲尔德其人其事

- (08-23) 快来看看这些地方的脱贫经是怎么念

- (08-08) 最新上海市电动车上牌******一览

- (07-14) 北京不为职工开公积金账户罚5万 具

- (11-17) 丹阳假日网校这是不是真相?

- (04-15) 马刺官方Instagram发布队史对阵步

- (11-17) 愈快乐愈堕落qvod可以这样解读吗?

- (08-02) 山东:禁止组团赴中高风险地区旅游

- (07-04) 超350头大象近期突然集体神秘死亡

- (11-22) 扶貧快車上的“潤滑劑”

- (06-27) 艺视21届志愿填报指导丨考进梦想象

- (01-13) 作品档案之番号RKI-351 可愛いすぎ

- (09-26) 几十位明星主演打败好莱坞大片这部

- (07-10) “毋以小益而不修毋以小损而不防”

- (10-16) 有哪些靠谱的二手交易平台?95分闲

- (02-16) 篮球盛宴腾讯视频TV端直击NBA全明

- (08-26) 又来利好了_贵州茅台

- (04-30) 骑士祸不单行:勒夫伤情不乐观 史

- (08-19) 12级台风海高斯登陆珠海 台风最新

- (06-15) 屈原故里端午习俗“活”起来

- (01-28) 快船将不续签达柳斯-莫里斯

- (08-22) 一文带你了解重汽豪沃TX车型怎么样

- (09-22) 骑行趋热买辆称心车不易

- (01-14) 洛城德比战 快船队雷迪克确认复出

- (07-28) 爷爷端菜式抱娃 具体怎么回事?

- (12-30) 正确使用标点符号之问号、顿号、引

- (11-04) 关于小皇叔侧耳听风背后的逻辑是什

- (06-10) 六省十市群众艺术展演在临沂成功举

- (08-20) 中菌特色肥智能化升级开先河

- (01-21) 宁波算山码头吞吐量破6亿吨刷新纪